风口下的zoom:一季度净利同比猛涨11倍,但巨头的围猎也在紧逼

来源 | 资本侦探

作者 | 夏晓茜

受疫情影响,“线上办公”席卷全球。相比其他行业一季度的惨淡,云视频工具因用户大增成为风口上的宠儿。

美国在线视频应用zoom是云视频会议龙头。疫情期间,因无须设立账户,且后期容许用户免费召开最多容纳100人的会议,zoom成为企业和学校的首选平台。zoom用户数快速增长,日活跃用户数在3月突增至2亿,2019年底仅1000万。相比之下,Instagram用两年时间做到月活用户过亿,zoom日活三个月翻20倍的速度称得上“一飞冲天”。

图源:Bond Capital 《2020互联网趋势报告》

北京时间6月3日早间,zoom Video(NSDAQ:ZM)发布了2021财年第一财季报告,即2020年2月1日-2020年4月30日的业务数据。

从财报公布的营收数据来看,zoom公司吃到了疫情带来的巨大红利:

- 2021财年第一财季,zoom营业收入为3.282亿美元,与去年同期的1.220亿美元相比增长169%;此前预期营收是1.990亿美元至2.01亿美元之间,实际业绩远超预期;

- 归属于公司普通股股东的净利润为2700万美元,与去年同期的20万美元相比大幅增长134倍;

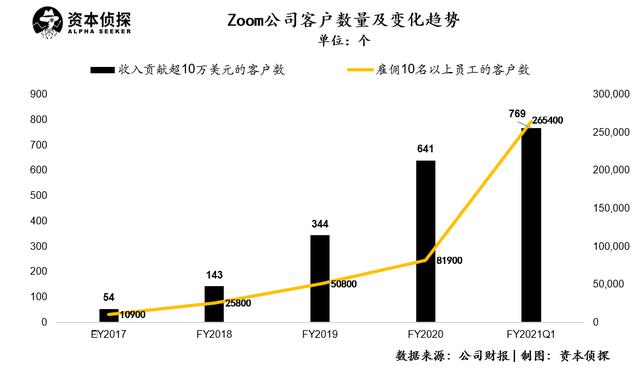

- 贡献收入超过10万美元的客户为769个,同比增长90%;约265400个雇佣10名以上员工的客户,同比增长354%。

截至6月2日美股收盘,zoom股价为208.8美元,总市值586.69亿美元。截至6月1日,zoom今年股价累计涨超190%。

图片来源:雪球

不过,特殊时期带来流量陡增,但zoom也因此曝出众多漏洞。

3月下旬起,zoom频频面临安全和隐私指控:在进行远程通话中,会有不明身份的人随意加入会议,新词“zoombombing”特指这类现象;黑客暗网叫卖zoom账号密码,一分钱能买71个zoom账号;《华盛顿邮报》报道给予了用户更大冲击,目前至少 15000 名用户视频记录被公开在网上,所有人都可以点击观看。

一时间,“风口上的宠儿”成为众矢之的,NASA暂停使用、FBI要求警惕……zoom股价和估值大跌。4月1日,zoom宣布了“90天计划”,以修复其存在的安全漏洞。

zoom创始人兼首席执行官袁征在一次网络会议中表示:“我真的搞砸了”。袁征是美籍华人,1970出生于中国山东,创办zoom之前在思科工作,被视为华人在硅谷创业的代表。

图源:谷歌图片

袁征和他的团队能否重新赢得信任?云视频会议并非蓝海,在Facebook、Google等科技巨头的围猎下,zoom能否保持竞争优势?

压缩成本,提高盈利

在创收和盈利方面,zoom一直很能打。

新近发布的2021财年一季报显示,zoom考虑了企业对远程工作解决方案的需求,将2021财年全年总收入预期定在17.75亿美元至18亿美元之间,这是一个非常激进的数字。

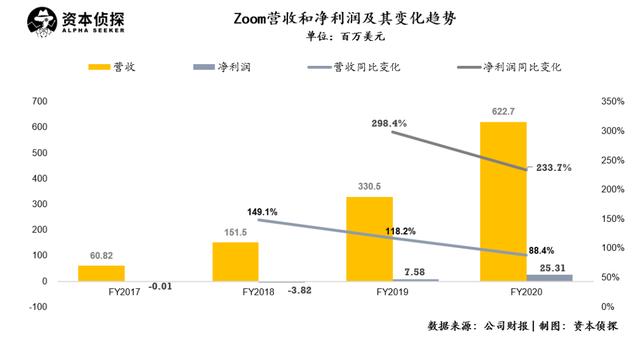

根据已公开的招股书和财报,2017财年到2020财年,zoom公司总收入分别为 6082万美元、1.515亿美元、3.305亿美元、6.227亿美元,近三个财年收入同比增长率分别为149.1%、118.2%、88.4%,增速放缓。

利润方面,2017财年到2020财年,归属zoom公司的净利润/亏损分别为-1.4万美元、-382.2万美元、758.4万美元、2531万美元,zoom公司的净利润转正并大幅上涨。

从2019财年第四季度至今,zoom连续第六个季度盈利。2021财年一季度,归属母公司的净利润为2707万美元,相比2020财年同期的221.4万美元,涨超11倍。

zoom的主要收入来源为服务订阅费。

zoom以Free+Prime模式切入市场,对不同客户采用差别化定价。基本版服务允许用户免费使用, 并限制其会议时间、参与人数和其他功能。付费版提供更丰富的功能和更完整的服务。

成立之初,zoom主要做To C产品,用户免费使用后会主动推荐,积累了一批C端消费者;之后进军To B领域,开拓以大型公司和组织为主的客户群体,如国外知名企业Uber、富国银行、Gap、Oracle、HSBC,以及中国电信、中国银行、中信证券等一批国内企业。2017财年-2019财年,这些大客户(收入贡献超过10万美元)为zoom带来的收入贡献分别为22%、25%和30%,比重逐年上升。

获得新用户、扩展老用户,是zoom提高收入的主要动力。2020财年,雇佣超过10名员工的客户81900个,同比增长61%;销售收入超过10万美元的大客户有641个,同比增长86%。

当前,zoom已经形成了比较完备的产品体系。

招股书显示,zoom产品版图包括 zoom Meeting (视频会议, 包括 zoom Chat)、 zoom Rooms(视频会议室)、 zoom Phone (企业电话系统)、zoom Video Webinars (视频网络研讨会)、 zoom for Developers and zoom APP Marketplace (第三方开源软件市场)zoom Conference Room Connector(会议室连接器)等。

zoom Meeting是zoom所有产品的基础,2013年首次公开发行;产品支持多种终端(移动设备、台式机、笔记本电脑、电话和会议室系统)之间的视频、语音、聊天和内容共享等功能。

图片来源:招股书

2014年推出zoom Video Webinars,支持1万人无延时在线会议,并与Facebook、Live、YouTube及其他流媒体服务集成,支持更大规模观众访问。

zoom Phone集语音、视频、语音邮件、信息发送、视频会议等功能于一身,也可作为增值服务使用,增强公司产品通信能力。据2020财年财报电话会议, zoom Phone产品的用户使用总时长达到2.3亿分钟。

zoom Rooms提供一键式加入会议、无线多人共享、交互式白板、便捷的会议室控制。2016年引入了对zoom Rooms的触摸和三屏支持,并达到了60亿次年度会议记录; 2017年推出 zoom for Developers ;2018年宣布zoom Voice、zoom APP Marketplace以及与Atlassian和Dropbox的合作伙伴关系。

此外, zoom还在深耕医疗、教育、政府及金融领域,并推出相应产品满足行业定制化需求。

在教育领域,zoom之前的客户包括伯克利大学、华盛顿大学、宾夕法尼亚大学等美国大学,疫情期间的免费引流,为zoom吸引到众多K12学校。袁征在最新财报中说:“我们支持了前所未有的免费参与者,包括全球超过10万所K12学校,他们选择zoom提供最佳的在线教育体验。”

在金融领域,zoom 强化了系统安全与加密系统、用户协作、内部会议等功能;在医疗领域,zoom 提供了适用于远程医疗的方案,允许医生远程接入问诊。

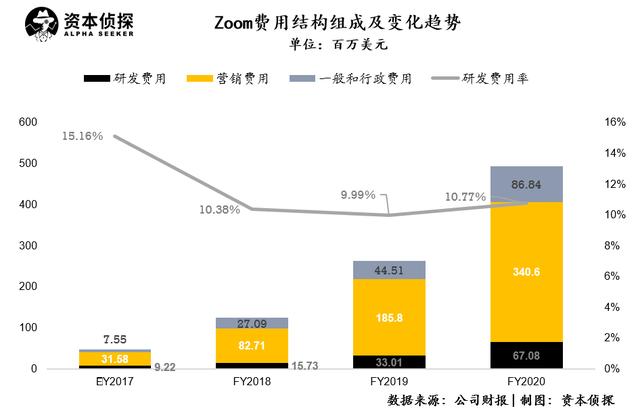

伴随公司营收高速增长,研发、销售、行政方面的支出也在增长。

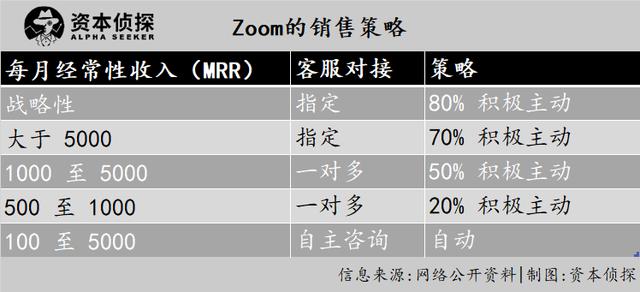

袁征认为,zoom的核心竞争力在于销售能力。收到其他公司发来的销售邮件,袁征从来不会直接删掉,而是回信让对方试试zoom的产品。他曾说:“公司所有主管、甚至每个人都有义务去销售公司的产品。” zoom还针对不同客户采取不同销售策略,招股书显示,售后支持团队客户满意度超过90%。

在SaaS行业,平均客户净推荐值(Net Promoter Score)是常被用来衡量用户满意度和购买意愿的指标。IT在线评级平台Gartner Peer Insight数据显示,2018年zoom平均客户净推荐值(Net Promoter Score)为72%,同行业的NPS平均值为17%。

重视销售,最直观的表现就是舍得掏出大笔营销费用。2017财年到2020财年,zoom的营销费用分别为3158万美元、8271万美元、1.858亿美元 、3.406亿美元,近三年营销费用同比增长率分为162%、125%、83%。

云计算行业前期投入高、回报周期长是行业属性决定的,zoom的研发投入也在逐年上升。2017财年到2020财年,研发费用分别为921.8万美元、1573万美元、3301万美元、6708万美元。

但横向对比来看,zoom的研发费用仍远低于销售费用,且远低于同行竞品。2017财年到2020财年,zoom研发费用在总收入中的占比约10%-15%;而企业协作软件Slack(WORK.US)2017财年到2019财年的研发发费用率分别为40.6%、41.82%和32.19%。

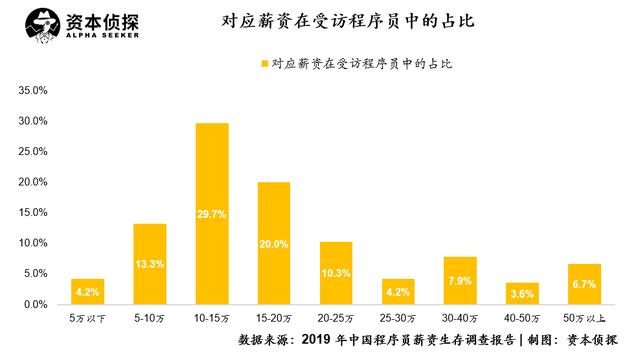

研发成本被压缩了 ,一定程度归功于zoom雇佣了“勤劳且便宜”的中国程序员。

中国人力成本确实更低,根据 Hired 《2019 年度薪酬状况报告》的统计,全球技术从业者的平均年薪达到13.5万美金(约96万人民币);而在中国,《2019年中国程序员薪资生存调查报告》显示,程序员的年薪主要集中在10-20万之间,占比近五成,50万以上占比 6.7%。

招股书显示,截至2019年1月31日,zoom拥有1701名全职员工。在这些员工中,有1011名在美国,而690名在国际地区。zoom在中国二三线城市(合肥、杭州、苏州等)设立研发中心,雇佣500多位当地工程师,约占公司总员工数量的三成、国际员工数量的七成。zoom解释道,如果将产品开发团队从中国迁移到另一个司法管辖区,将对运营利润产生负面影响。

在行政管理方面,zoom的投入也逐年上升,但增长速度被控制住了,2018财年-2020财年一般及行政费用同比增长率分别为258.96%、64.31%、95.09%。

总结来看,zoom重视营销和研发的同时,在控制成本上也颇有成效,费用增长速度都在下降,能有效帮助增收和实现盈利。

高成长下的危机

现在市值超200亿的大公司zoom距今成立时间不过九年。

2011 年,前Cisco公司工程副总裁袁征(Eric.Yuan)带着40位前Cicso工程师创立zoom,总部位于美国加州圣荷塞,专注云视频业务。

创立之后,业务数据爆发式增长。zoom受到资本市场的青睐, 顺利完成共计1.605亿美元的多轮融资,投资方包括Emergence Capital、红杉资本和Qualcomm Ventures等。

凭借对云视频会议产品的单点突破,zoom在市场竞争中占得一席之地,成为2016年弗诺斯特沙利文年度创业公司、2017年福布斯云计算100强;2018年,zoom获得“G2Crowd硅谷最佳B2B软件公司”第一名。

2019年4月,zoom成功上市,上市发行价36美元,首日上涨72%。在持续盈利的背景下,投行Bernstein分析师赞恩·克雷恩(Zane Chrane)曾预测,到2022年,zoom的市场规模可能超过430亿美元。

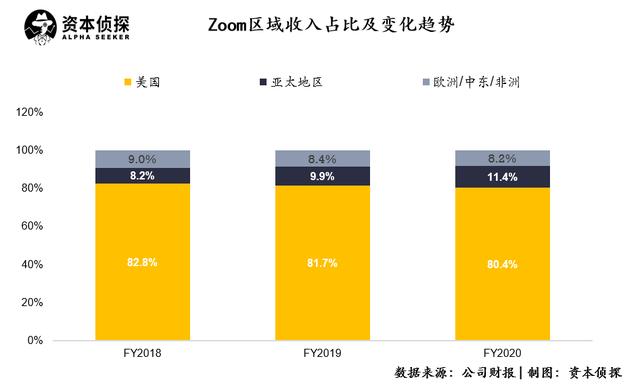

当前,zoom的市场仍然集中在美国,国际化布局较慢。

2017年,zoom开始在澳大利亚和英国建立实体销售机构,2018年新增了加拿大、法国、日本、荷兰和新加坡五个当地实体销售机构。目前,在包括中国在内的大部分国家里,仍然通过战略合作伙伴、渠道代理商进行销售。

2020财年,美国贡献的收入仍占大头,为5.006亿美元,同比增长85%,在其总收入中占比80.4%,相对于2019财年的81.7%,占比有所下降。

但亚太和欧洲等地区的增长率已经超过美国。在2020财年,亚太和欧洲等地区销售额为1.221亿美元,同比增长102%,在总营收中的占比上升至19.6%。

今年3月发布2020财年年报时,zoom曾表示进入中国市场的时机已成熟,5月19日,Zoom暂停中国个人用户注册,未来只有提供了企业注册证明和企业银行账户的企业可以购买其服务,并且“不再接受个人用户购买”。在经历了一季度的爆发式增长后,zoom已在加速培育新兴市场的商业化前景。

在公司经营获得成功的同时,zoom难得地赢得了员工口碑。

2019年12月,美国职场研究调查公司Comparably发布了2019年全美最受欢迎雇主排名。满分100分,袁征得到98分,位列第一。袁征在中国互联网上的形象更加传奇:八次赴美签证被拒、十年异地恋萌生创业灵感、山东矿工之子逆袭成百亿富豪。

图源:Comparably

不过虽然光环虽多,但zoom面临的挑战同样巨大。

一方面,zoom陷入的安全和隐私争议并未消失。

远程通讯用户对隐私性、安全性更为重视,zoom的公共形象已经受到严重打击,这种打击的损害难以估量。

当然,zoom也在尽力补救。为了提升安全保障能力,5月初,zoom收购了网络安全初创公司 Keybase,这是其成立以来第一笔并购。据悉,Keybase公司成立于2014年,致力于研究端到端加密技术,仅有25名员工。收购后,Keybase端到端加密技术被应用到zoom,用户可以选择阻止任何其他人通过电话接入会议,且由于加密密钥不在zoom的服务器上,zoom无法访问会议内容,以此保护用户隐私不被泄露。

5月底,zoom软件更新,在其聊天功能中暂时禁用了GIF平台Giphy、增加了对屏幕共享的限制、对静音和取消静音功能的改进,以及对从多个设备登录会议的限制(主要针对需要注册的会议)。

此外,据外媒体报道,zoom公司的一名官员日前表示,zoom计划为学校等付费客户提供更强大的视频会议加密服务,但是这一计划并不涵盖其免费用户。

另一方面,风口意味着竞争,在zoom忙于补窟窿的同时,对手穷追不舍。云视频会议工具从来不缺,用户可以选择的视像会议服务众多,巨头围堵下,行业竞争激烈。

目前,zoom的日活用户从去年12月的1000万增长至2亿。和巨头相比,zoom仍然保持一定优势,但壁垒并不稳固,且安全性隐患给了对手进攻的契机。

目前,微软的Microsoft Teams日活用户达7500万;Slack的用户数于3月末增至1250万;据CNBC报道,5月21日,Facebook 宣布其办公软件Workplace的付费用户达到500万,较去年10月的300万增长67%。

图源:Microsoft官网

趁热打铁,科技巨头还在加注视频会议,“免费”这个打法对于zoom来说是很大的威胁。

- 4月,微软将旗下协同办公软件Teams(前身Skype For Business),面向全球市场新用户免费开放6个月的智能远程会议服务;

- 对标zoom,Facebook发布了视频会议工具“Messenger Rooms”,允许最多50人进行视频会议和群聊,优点是“完全免费且没有时间限制”、不会查看和监听用户内容;Facebook首席执行官扎克伯格在直播时说:“这段时间内看到其他人滥用视频会议工具,我们试图吸取教训”;

- 5月,谷歌升级了企业视频会议工具“Hangouts Meet”,并将其免费服务延长至9月,并在整合了旗下的Hangouts和Google Duo之后,推出全新品牌“Google Meet”,并指出“任何用户都可以在Meet上主持免费视频会议”。

在中国市场中,zoom面临的竞争对手同样不容小觑:疫情之下,本土云办公软件也伴随需求而下载量大增。腾讯会议、钉钉、华为云WeiLink、金山办公、飞书等表现强劲,纷纷开放其免费产品,相关云服务器快速扩容。其中,截至3月31日,钉钉的用户数超过3亿;截至3月2日,金山文档月度活跃用户数达到2.39亿。

对于巨头而言,提供视频会议工具,只是其中众多服务之一,完善其业务版图,但对于zoom来说,失去这块市场,就输了全部,损失巨大。

在招股书中,zoom总结过所处赛道的风险:“对产品不满,客户不再需要我们的产品,或者认为竞争性产品提供更好或更便宜的选择,续订可能会下降或波动。”

疫情虽然为zoom带来了爆发式增长,但从长远时间线来看,zoom必须打起全部精神,抓住机遇,同时也应对竞争威胁。

zoom在2021财年第一季度报告指出,“与历史性客户流失相比,公司还假设本财年下半年的客户流失率有所增加,原因是第一季度购买月度订阅的客户比例更高。”

面对激烈的竞争,在解决好安全危机问题的基础上,zoom仍需持续迭代产品,还要寻找更多建立用户群、转化盈利的方式。

巨头围猎下,zoom需要为自己筑起更高的护城河。

© 版权声明

文章版权归原作者所有,未经允许请勿转载。