经销商“卡脖子”,毛利率下滑的新世好母婴上市路会顺利吗?

来源:市值观察

2024年2月8日,来自四川眉山的新世好母婴递表港交所。作为一家国内腰部纸尿裤产品公司,存在的问题并不少。被经销商卡脖子的销售模式,低价产品关于质量的投诉不在少数,现金流紧张还突击分红,公司整体研发能力薄弱等都是其上市过程中不可忽视的问题。

01、质量投诉不断 经销商卡脖子

新世好母婴成立于2010年,公司主要通过旗下的“七色猪”、“聪博”等品牌,进行婴幼儿拉拉裤、婴幼儿纸尿裤和婴幼儿纸尿片产品的销售。弗若斯特沙利文报告显示,新世好母婴2022年以5.38亿元的销售收入,位列中国国内品牌婴幼儿纸尿裤产品供货商前20强,在国内公司中的市场份额约为3.0%。

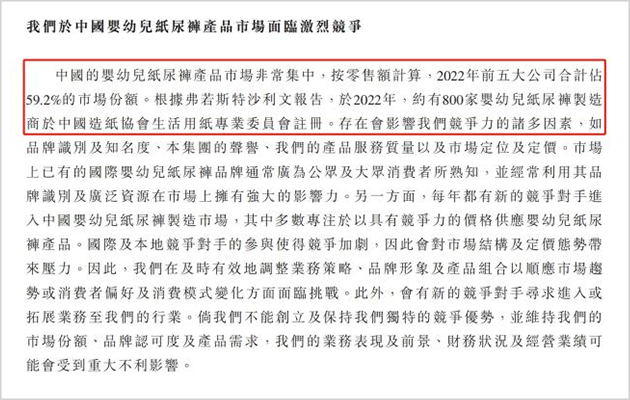

然而,当下国内市场头部集中且竞争激烈。弗若斯特沙利文报告显示,从市场规模来看,2018年至2022年,中国婴幼儿纸尿裤产品的市场规模由730亿元下降至505亿元,复合年增长率为-8.8%,但是注册的婴幼儿纸尿裤制造商却有800家,而且前五大公司占据着大约59.2%的市场份额。头部以下企业所占市场份额小,但是厮杀激烈,腰部企业新世好母婴就是其中之一。

▲市场竞争情况 来源:招股说明书

为了能够立足,新世好母婴采取了低价差异化策略。即打造20多个不同系列产品,如“七色猪系列”、“国货当自强系列”和“小萌芯系列”等,并将单片产品的售价打到1元以下。从淘宝“七色猪旗舰店”中看到,七色猪小萌芯纸尿裤拉拉裤尿不湿80多片才53.8元,折合每片只有0.67元,与国内头部品牌安儿乐约2元/片的售价相差甚远。

低价策略在压低售价的同时,也会迫使生产商不得不大幅压缩生产成本,而这也极容易导致产品质量问题。不管是其淘宝旗舰店上的售后评论,还是黑猫投诉平台上,关于其质量的差评和投诉都不少。诸如“太薄”、“吸水性不好”、“用完红屁屁”等。

▲投诉情况 来源:黑猫投诉平台

质量是婴幼儿产品的立身之本,存在较多产品质量问题的品牌,消费者会快速用脚投票。

除此之外,其经销商销售问题也很突出。经销商模式营收占比超60%且居高不下,但是毛利率却在不断下滑且低于公司整体毛利率,从2021年的22.6%下滑至2023年9月底的19.4%。

▲经销商销售情况 来源:招股说明书信息整理

更重要的是,新世好母婴的贸易应收款金额在逐年扩大。2021-2023年9月底(简称:报告期),其贸易应收款分别为0.72亿元、1.14亿元和1.57亿元,整体增长118.06%,远高于营收增长速度,占流动资产的比例也从49.4%增加至73.6%。

毛利率下滑,应收款增加,说明经销商正在一步步卡住新世好母婴的脖子,侵占公司的利益。除此之外公司的现金流问题也很突出。

02、现金流紧张 还有突击分红

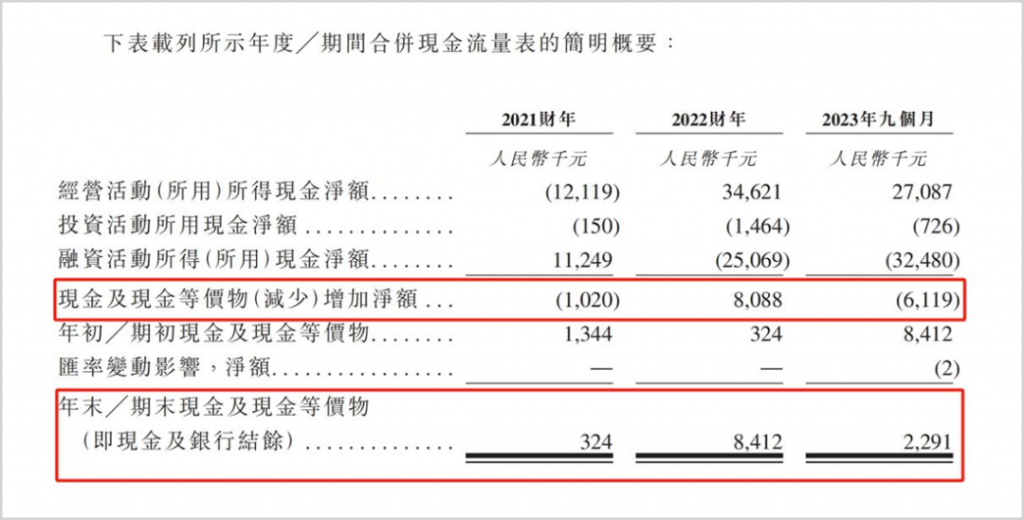

报告期内,2021财年和2023年前9个月,公司的现金流都是处于净流出的状态。截至2023年9月底,其账上的现金及现金等价物仅有229.1万元。现金流处于枯竭的边缘。

▲现金流情况 来源:招股说明书

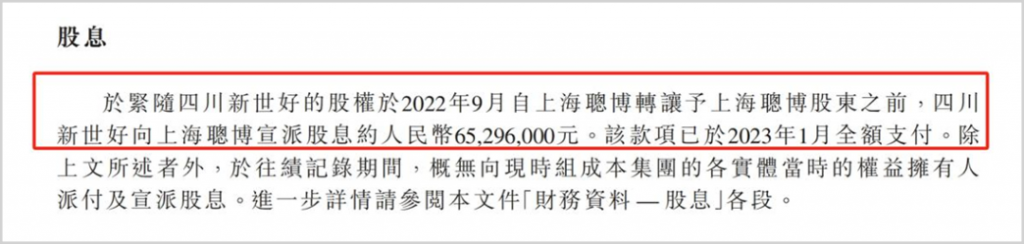

然而即便在现金如此紧张的情况下,新世好母婴依然在递表前进行了一次大额的突击分红。向上海聪博宣派股息6529.6万元,且已于2023年1月全额支付。

▲突击分红 来源:招股说明书

要知道,2022年全年的净利润也才4653.5万元,一次分红相当于全年净利润的1.40倍。在公司现金流极度匮乏的情况下,进行远超当年净利润的大额分红,这不禁让人怀疑其突击分红的合理性。

二级市场的投资者不仅关注企业的过去,更关心企业未来的潜在经营好坏,而研发能力就是评判的一个重要指标之一。

03、研发实力薄弱 未来成长几何?

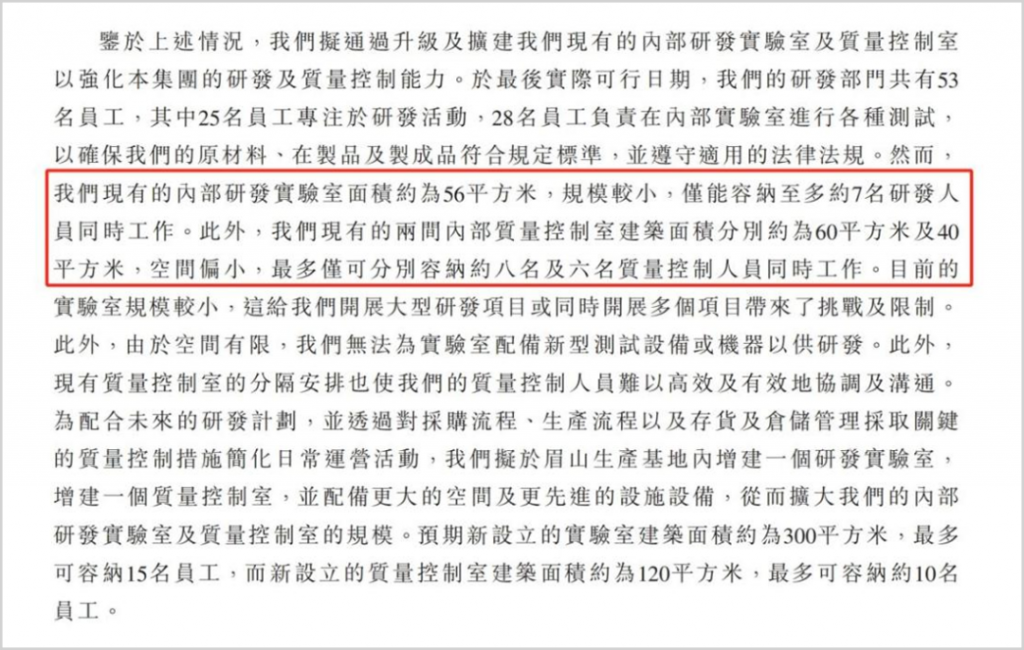

招股说明书显示,报告期内,新世好母婴的研发人员分别为64人、62人和55人,随着公司的发展,研发人员不但没有增加,反而是在不断流失。与此同时,从招股说明书中的表述也可以看到,公司目前整体的研发条件非常有限,并不能为所有的研发人员提供一个合适的研发环境。

▲研发情况 来源:招股说明书

基于此,新世好母婴目前的研发成果也十分有限,截至目前,仅有1项发明专利、18项实用新型专利及1项外观设计专利。与同行业的其他企业相差甚远。如国内纸尿裤头部品牌安儿乐的母公司恒安集团拥有国家级工业设计中心和国家认定企业技术中心两个技术平台,为产品研发保驾护航,同时从头部品牌雀氏的公司官网上可知,其在纸尿裤领域掌握了百余项纸尿裤专利技术,获授权专利达数十项,荣膺省级企业技术中心、省级科技型企业等称号。头部公司在研发上都具有相当的实力。

新世好母婴虽然明知研发存在诸多问题,但是却并没有在此问题上采取合适的措施来加以改进。报告期内,公司的研发费用率分别为3.82%、3.72%和3.07%,处于逐步下滑的状态。与每年动辄10%以上的销售费用率形成鲜明的对比。

行业竞争持续激烈,想要稳住市场份额,谋求发展,没有研发万万不行,只有让借款人或者投资者看到信心与希望,他们才能慷慨解囊。

© 版权声明

文章版权归原作者所有,未经允许请勿转载。